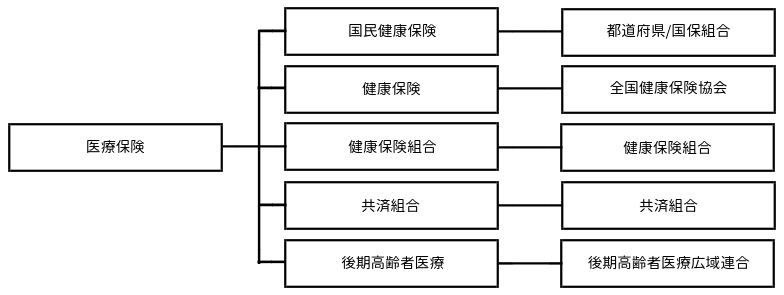

保険営業で個人事業主を見込客にするためには知っておくべき知識があります。国民健康保険の仕組みと計算方法もそのうちの1つです。日本は「国民皆保険制度」です。生活保護を受けている人などを除き、原則的にいずれかの医療保険に加入することになっています。このうち「健康保険」「健康保険組合」「共済組合」は会社員(役員含む)や公務員等などが勤務先を通じて加入する医療保険です。「後期高齢者医療」は75歳以上の方及び65歳~74歳までの一定の障害認定を受けた方が加入する医療保険になります。

保険営業に必要な知識~国民健康保険制度の概要

そして、個人事業主を含めた、それ以外の人たちが加入する医療保険が「国民健康保険」です。「国民健康保険」には次のような人たちが加入しています。ご覧のとおり、「国民健康保険」には被扶養者という概念はありません。従って、一人ひとりが被保険者になり、大人や子どもの区別もありません。ただし、義務教育就学前(小学校入学前)児童や70歳以上の方は医療費の負担割合が異なります。

- 個人事業主、農業・漁業従事者

- 専業主婦(専業主夫)、学生、未成年者

- 無職者

- 職場の健康保険に加入していない非正規労働者(パート・アルバイト等)

- 退職者(「健康保険」「健康保険組合」「共済組合」を脱退した人)

- 外国人登録をしていて日本に1年以上滞在する外国人

市町村国保と国保組合

「国民健康保険」には市町村が「保険者」となっている「市町村国保」の他、「国保組合」と呼ばれるものがあります。「国保組合」とは「国民健康保険組合」の略称で、「職域国保」とも呼ばれています。「国保組合」(職域国保)とは、簡単にいえば、同業者が組織・運営している健康保険組合のことです。

「国保組合」(職域国保)で有名なところでは、医師国保、歯科医師国保、薬剤師国保、建設国保などがあり、令和元年度で全国に162の「国保組合」(職域国保)が存在しています。ちなみに、国の方針としては市町村国保が原則なので昭和49年「沖縄県医師国保組合」以降は新設を認められておりません。

| 区分 | 保険者数 | 世帯数(千) | 被保険者数(千) |

| 市町村国保 | 1,716 | 17,330 | 26,599 |

| 国保組合(職域) | 162 | 1,414 | 2,726 |

| 総数 | 1,878 | 18,744 | 29,325 |

市町村国保と国保組合の違いは?

では、「市町村国保」と「国保組合」(職域国保)では何が違うのか。これは簡単な話。「国保組合」(職域国保)には加入メリットがある、ということ。給付内容も保険料も同じ。それなら「国保組合」(職域国保)を組織する必要はないからです。例えば、「国保組合」(職域国保)によっては、次のような加入要件を設けることで、「市区町村」の国民健康保険料より掛金が割安に設定されているところがあります。

- 保険料が所得と連動しない

- 業態(就業形態など)により保険料が決まる

- 年齢・家族数により保険料が決まる

ただし、「国保組合」(職域国保)」によってその加入メリットや掛金はピンキリです。つまり、「国保組合」(職域国保)」によっては「市町村国保」と大して変わらないものもある、ということです。

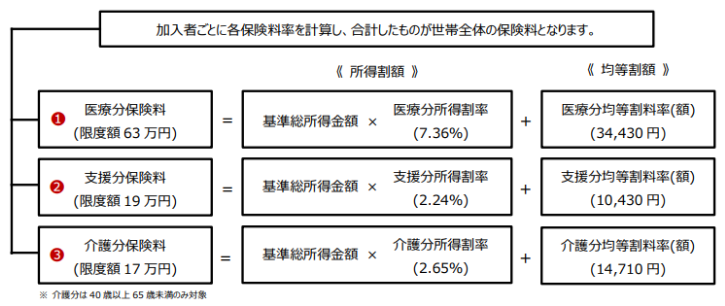

国民健康保険制度の仕組みと計算方法

保険営業マンにとっては常識でしょう。国民年金保険料は全国統一(令和3年度:16,610円)です。しかし、国民健康保険料は市町村(自治体)によって計算方法が異なります。共通するのは被保険者が納める国民健康保険料には次の3つの区分があり、それぞれに「所得割額」(所得に応じて算定)と「均等割額」(世帯人数に応じて算定)といった金額をプラスして計算されるということです。

- 医療分保険料

- 支援分保険料

- 介護分保険料

ここにさらに「平等割額」〈世帯ごとに一律算定〉や「資産割額」〈保有資産に対して算定〉などの計算項目が追加される市町村もあります。

例)横浜市の国民健康保険料計算方法(令和3年度)

個人事業主の国民健康保険料計算方法を見ていきましょう。例えば、横浜市の計算方法では被保険者が納める国民健康保険料には「❶医療分保険料」「❷支援分保険料」「❸介護分保険料」という3つの区分があり、それぞれに《所得割額》と《均等割額》をプラスしたものが国民健康保険料になります。

仮に、夫婦2人とも40歳以上の個人事業主で総所得が600万円だったとします。その場合、横浜市の国民健康保険料は年間約79.5万円(❶+❷+❸)になります。ここに国民年金保険料(年間398,640円)がプラスされると、その個人事業主の社会保険料は年間約119万円もの負担になるわけです。

市町村によって保険料はこんなに違う!

端的にいうと、国民健康保険はどこの市町村でも、所得が多ければ多いほど、また世帯加入者数が多ければ多いほど保険料が高額になります。しかし、その保険料は市町村によって大きな差があります。

例えば、神奈川県でも市町村によってかなりの保険料格差があります。同じ条件で「横浜市」と「茅ヶ崎市」とを比べてみましょう。国民健康保険料を試算してみると、「横浜市」では年間約72.4万円(月額約6.0万円)、「茅ヶ崎市」では年間約64.9万円(月額5.4万円)と年間7.5万円もの違いがあります。

【前提条件】

家族4人(夫40歳:個人事業主・妻40歳:専業主婦・子5歳・子3歳)/ 所得金額500 万円

| 横浜市 | 茅ヶ崎市 |

| 年724,430 円 | 年649,300 円 |

ちなみに、“都市部の方が保険料は高くなる傾向にある”ようです。(※その原因は推測ですが、若年層比率と保険料徴収率にあるのだと思います)

| 札幌市:835,395円 仙台市:746,747円 世田谷区:759,174円 横浜市:724,430円 | 名古屋市:818,260円 大阪市:834,231円 広島市:753,759円 福岡市:803,800円 |

保険料を払わないとどうなるのか?

以前から国民年金保険料の未納が社会問題になっていましたが、実は国民健康保険料の滞納も深刻な問題になっています。厚生労働省によると、平成 28 年度の国民健康保険料の世帯滞納率は全国で15.9%にもなっています。ならば、国民健康保険料を払わないとどうなるか。国民健康保険料を滞納すると、法に基づいて段階的に次の5つの措置が取られます。

- 督促状の送付、催告の実施

- 保険給付(療養費、高額療養費など)の一時差し止めと保険料への充当

- 保険証有効期間の短縮(有効期間6ヶ月上限の短い保険証の交付)

- 被保険者資格証明書の交付(医療費はいったん全額自己負担)

- 財産の差押え(長期滞納が続いた場合、滞納額に見合う財産がある場合)

保険料方式と保険税方式とは?

市町村によって国民健康保険料の呼び方が違うのをご存知の方もいるでしょう。例えば、同じ神奈川県でもほとんどの市区町村では「国民健康保険料」と呼びますが、一部の市区町村(海老名市・平塚市など)では「国民健康保険税」と呼んでいます。これって、どういうことでしょう。

国民健康保険制度は保険者(市区町村)が保険料を徴収することで賄われています。ただし、市区町村の条例によって「国民健康保険料」を徴収する代わりに「国民健康保険税」を課することもできるのです。つまり、「保険料」には次の2つの徴収方式があるということです。

- 保険「料」方式

- 保険「税」方式

両者は何が違うのかというと、「保険料方式」よりも「保険税方式」の方が強制力を発揮できるのです。例えば、「滞納保険料の時効」です。「保険料」を滞納した場合の時効2年ですが、「保険税」では時効が5年に延長されます。また、「滞納処分の優先順位」もそうです。保険料滞納では差し押さえ順位は住民税の次になりますが、保険税では住民税と同順位になります。

「遡及賦課」(遡って保険料を徴収すること)もそうです。国民健康保険の加入日は加入届提出日ではなくて、加入要件を満たし日とされています。そのため滞納があれば、その日まで遡れるわけですが、これが保険料では最長2年前までですが、保険税では最長3年前までなのです。

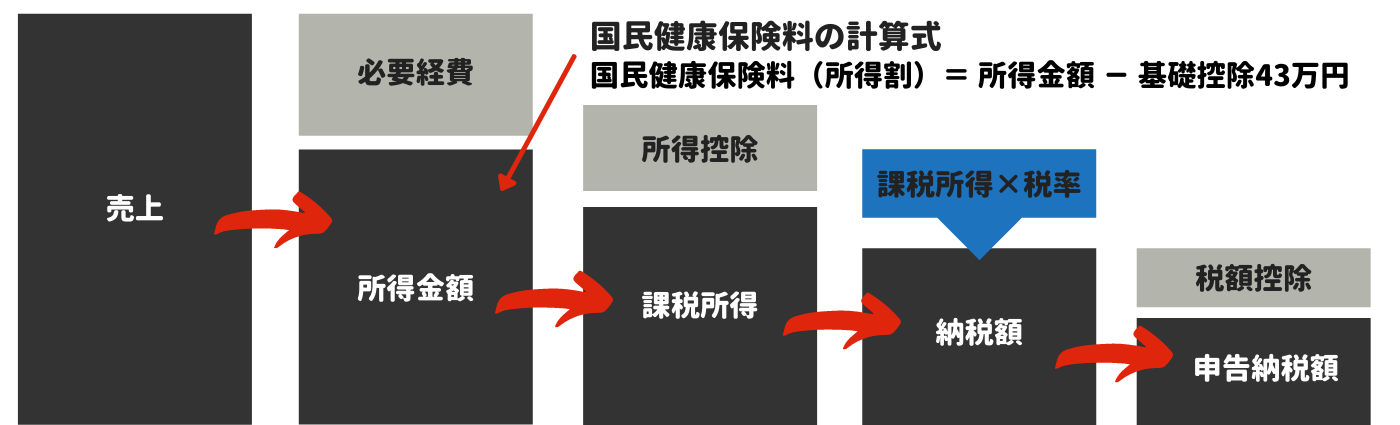

個人事業主の国民健康保険料は削減が難しい理由

個人事業主にとって国民健康保険料と国民年金保険料は大きな支出インパクトです。しかし、それらを払わなければ、病院にも行けないし、将来のわずかな年金ももらえない。かといって、個人事業主には国民健康保険料を削減したくても、それが難しい理由があるのです。保険営業マンは覚えておいてください。

個人事業主であれば所得税や住民税については「所得控除」を増やすことで節税を図ることもできます。しかし、国民健康保険料では「所得控除」を増やしても何の意味もありません。すなわち、抜本的な保険料削減策がないのです。このことが個人事業主を悩ましている原因です。

保険料計算で控除できるのは基礎控除のみ!

例えば、事業所得600万円だとします。所得税・住民税ならそこから基礎控除・配偶者控除・国民健康保険料負担分・国民年金保険料負担分・青色申告特別控除などの所得控除を差し引いて計算します。従って、仮にこれらの所得控除の合計が600万円なら課税所得ゼロとなり、その個人事業主の所得税や住民税については均等割の部分を除いてほぼ「無税」となります。

ところが、国民健康保険料は違います。個人事業主の所得から控除できるのは基礎控除43万円(と青色申告控除65万円)のみ。残りの557万円(事業所得600万円-基礎控除43万円)を所得として計算しますので、かなりの高額な保険料負担を強いられてしまいます。場合によっては、所得税・住民税はゼロでも国民健康保険料については保険料賦課上限の年間99万円支払うケースもあるわけです。

自営業者の国民健康保険料を削減する6つの方法

このように国民健康保険の場合は適用される所得控除が基礎控除だけです。よって、個人事業主が国民健康保険料を削減するには元の所得をできるだけ低く抑えるしか方法がないのです。

- 収入 - 経費 = 所得 … 国保・消費税・事業税は「所得」に対してかかる

- 所得 - 所得控除 = 課税所得 … 所得税・住民税は「課税所得」に対してかかる

たしかしに、個人事業主にとっては「税金」はいくつかの節税方法を選択できますが、「国民健康保険料」はその仕組みから削減するのが難しいものです。しかし、そんな個人事業主にとっての国民健康保険料も、やりようによっては“削減できなくはない”のです。以下でその6つの方法をご紹介しています。個人事業主に保険を売りたい保険営業マンはお役立ち知識として、ぜひ併せてお読みください。

この記事のまとめ

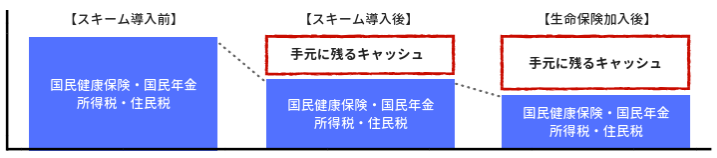

以上が個人事業主に保険を売るなら知っておきたい「国民健康保険の仕組みと計算方法」の基礎知識です。国民健康保険は低所得者でも、高額所得者でもない最大のボリュームゾーンに一番負担がかかる仕組みになっていて、ある程度の所得がある個人事業主だと、すぐに保険料の賦課上限(年間99万円)に達してしまいます。もし既婚者ならここに2人分の国民年金保険料(年398,640円)も払わないといけません。そうなれば年間1,388,640円もの負担になるわけです。ところが、そんな個人事業主の保険料負担を、、、

年間1,363,840円から年間274,260円にまで激減してあげたらどうでしょう?

その時点で、年間1,114,380円もの経済メリットを見込客に提供したことになりますよね。しかも、この経済メリットはこの先ずっと続きます。ご覧のとおり、3年で3,343,140円、5年で5,571,900円、7年で7,800,660円、10年で11,143,800円のドデカイ削減金額です。

-3,147,696円

-5,571,900円

-7,800,660円

-11,143,800円

そのうえ、あなたが提案した生命保険に加入することで、さらに手元に残るキャッシュが増えるとなれば、そんな提案をしてくれたあなたを、その個人事業主はどう思うでしょうか。

「保険を見直しませんか?」「保険料のリストラをしませんか?」なんてアプローチで玉砕しているその他大勢の保険営業マンと同じ存在と見られるでしょうか。それとも、「この人ならトータルで私の問題を解決してくれる信頼できるアドバイザー」として一目置かれる存在と見られるでしょうか。

もちろん、その答えは「後者」ですよね。実は、そんな理想のセールス環境を手に入れる方法があります。ご興味を持っていただいたなら、以下でその詳細をご確認ください。