保険営業では中小企業の事業承継は大きなビジネスチャンスになります。「保険」を上手に活用すれば、事業承継時にかかる贈与税や相続税などの後継者負担を軽減できるからです。ただし、中小企業の事業承継には「事業承継税制」という優遇税制も用意されています。従って、事業承継における保険提案では「事業承継税制」も踏まえた総合的なプランニングが必要になってきます。そこで今回は保険営業マンが知っておくべき「事業承継税制」をテーマにします。以下、そのポイントを解説します。

中小企業を取り巻く現状

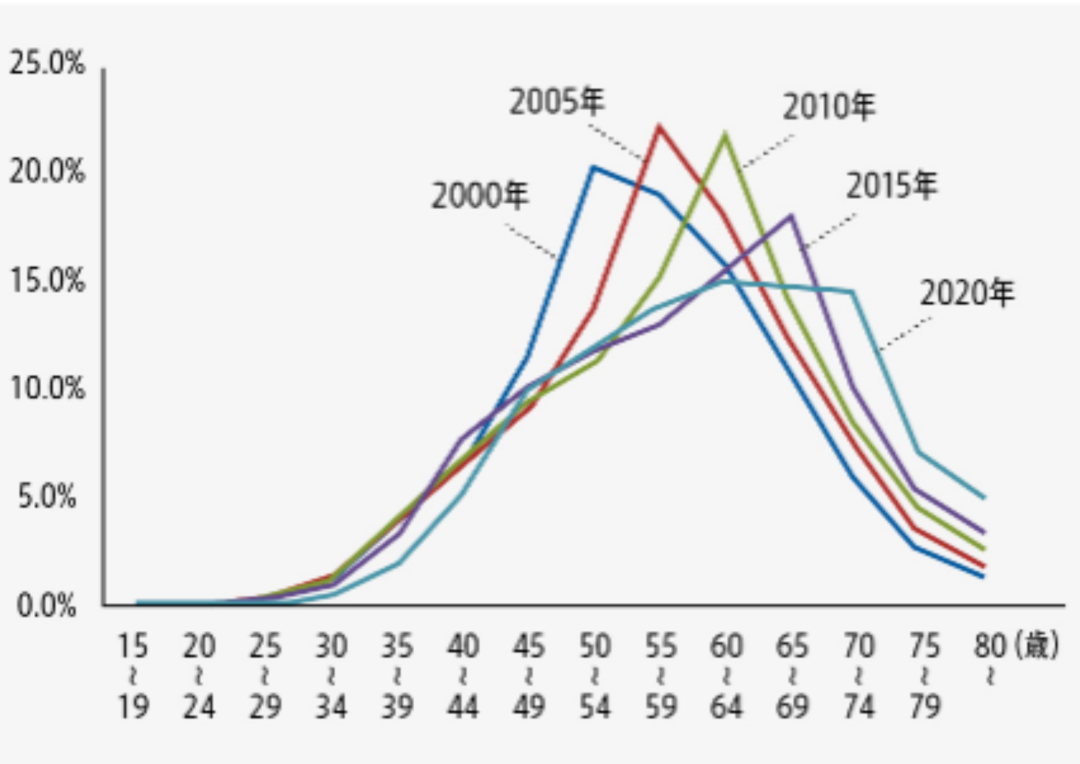

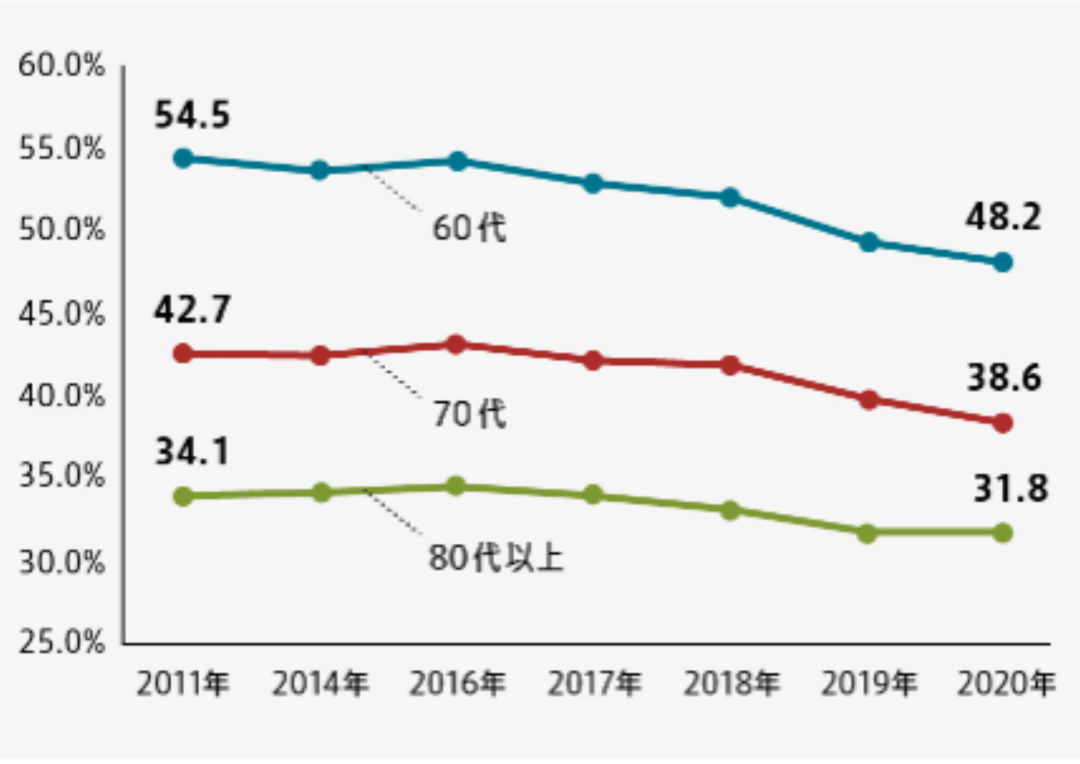

中小企業の社長の高齢化は深刻化しています。その一方で、中小企業の調査では60代社長の48.2%、70代社長の38.6%が「後継者不在」と回答しています。このような現状を放置すれば、中小企業の廃業による雇用や技術が失われ、ひいては日本経済にも大きな影響を及ぼすことになります。

(中小企業庁HP「データで見る事業承継」より)

経営承継円滑化法の施行

そこで、この事態を重く受け止めた国は日本経済を支える中小企業の「事業承継」を後押しする法整備を整えることにします。それが「経営承継円滑化法」(2008年施行)です。「経営承継円滑化法」では次の3つの支援措置を柱としており、「事業承継税制」はその支援措置のひとつになります。

- 事業承継税制

- 民法の特例

- 金融支援

中小企業の多くは社長(経営者)が株主を兼ねています。そのため中小企業の事業承継ではたいてい経営権だけでなく、自社株式も贈与・相続によって後継者に引き継ぎます。このとき会社の業績が順調だと自社株式の評価は高くなり、贈与税・相続税の負担も高額になります。その結果、中小企業では納税資金の捻出で円滑な事業承継が難しくなっていました。そこで創設されたのが「事業承継税制」です。

なお、「事業承継税制」には【個人事業主版】と【法人版】がありますが、ここでは非上場株式等に係る贈与税・相続税の納税猶予制度である『法人版事業承継税制』について解説していきます。

- 個人事業主版:個人の事業用資産に係る贈与税・相続税の納税猶予制度

- 法人版:非上場株式等に係る贈与税・相続税の納税猶予制度

事業承継税制のポイント解説

端的にいうと、「事業承継税制」とは(後継者が事業を継続するという条件付きで)事業承継で後継者が取得した自社株式にかかる贈与税・相続税の納税が「猶予」される制度です。さらに、将来的に後継者が次の後継者に事業承継すると、猶予されていた税額が「免除」されます。後継者に引き継ぐ自社株式は贈与でも相続でもOKですが、売買(譲渡)には適用できません。また、後継者が親族以外でも利用できます。

「事業承継税制」のポイントは事業承継した時点では後継者はあくまでも納税を「猶予」されているだけであり、後継者が次の後継者にバトンタッチしてはじめて納税が「免除」されるという点です。

例えば、創業社長が2代目に事業承継を行い、その後2代目が3代目に事業承継させると、本来2代目が払うはずだった税金を「免除」してもらえるわけです。このことから「事業承継税制」の正式名称は『非上場株式等の贈与税・相続税の納税猶予・免除の特例』といいます。

一般措置と特例措置

「事業承継税制」には「一般措置」と「特例措置」の2つがあります。制度利用者拡充のため「一般措置」の要件を緩和したものが「特例措置」です。「特別措置」は2018年の税制改正で10年間の時限的措置として創設された新制度になります。(※「特別措置」を活用するためには2024年3月31日迄に認定経営革新等支援機関の指導および助言を受けた「特例承継計画」を都道府県に提出する必要があります)

| 区分 | 一般措置 | 特例措置 |

| 対象株式 | 発行済議決権株式総数の3分の2まで | 全株式 |

| 適用期間 | なし | 2027年12月31日まで |

| 特例承継計画の提出 | 不要 | 必要 |

| 納税猶予割合 | 贈与100% / 相続80% | 100% |

| 後継者 | 筆頭株主である後継者1人のみ | 持ち株10%以上の後継者3人まで |

| 雇用確保条件 | 5年平均で相続・贈与時の80%以上を維持 | 実質撤廃 |

| 事業継続が困難な事由が 生じた場合の免除 | なし | あり(譲渡対価金額等に基づき再計算した猶予税額を 納付し、従前の猶予税額との差額を免除) |

事業承継税制4つの要件

「事業承継税制」の適用を受けるには「会社」「先代経営者」「後継者」「事業承継税制適用後」の4つについてそれぞれに設けられた要件を満たすことが必要になります。

- 会社の要件

- 経営者の要件

- 後継者の要件

- 事業承継税制適用後の条件

1.会社の要件

会社の要件は「事業承継税制」の適用を受ける会社が「中小企業」に該当することです。「中小企業基本法」では次に該当する会社が中小企業となります。

- 製造業その他:資本金3億円以下または従業員数300人以下

- 卸売業:資本金1億円以下または従業員数100人以下

- 小売業:資本金5,000万円以下または従業員数50人以下

- サービス業:資本金5,000万円以下または従業員数100人以下

上記以外にも次のような要件があります。

- 上場企業や資産管理会社等に該当しない

- 従業員が1名以上在籍している

2.先代経営者の要件

先代の経営者(社長)について以下の要件を満たしている必要があります。

- 会社の代表取締役であった

- 相続開始または贈与の直前に現経営者親族などで総議決権数の過半数を保有し、筆頭株主だった

- 贈与後は代表取締役を退任している(有給役員として残ることは可)

3.後継者が満たすべき条件

会社を引継ぐ後継者についてのおもな要件は以下のとおりです。贈与と相続で共通する要件や贈与と相続で異なる要件もあります。

| 贈与・相続共通 | 贈与または相続を受けることで先代経営者と 同族関係者(親族等)で総議決権 数の過半数の株式を保有かつ筆頭株主になる |

| 贈与 | 贈与時に18歳以上で、贈与直前で3年以上役員 であり、代表取締役に就任した |

| 相続 | 相続開始直前に役員であり、相続開始から5ヵ 月後に代表取締役に就任する |

4.事業承継税制適用後の条件

「事業承継税制」が適用された後の5年間は以下の要件を守る必要があります。

- 後継者が代表取締役で筆頭株主である

- 後継者が猶予対象株式を継続保有している

- 5年間平均で雇用の8割以上を維持している

- 年次報告を都道府県知事へ毎年提出する

- 継続届出書を税務署へ毎年提出する

ただし、「特例措置」では雇用を維持できない場合、認定支援機関の指導や助言を受けた上でその意見が記載されている報告書を都道府県庁に提出すれば、納税猶予は継続されます。

5年経過後には以下の要件を満たす必要があります。

- 後継者が猶予対象株式を継続保有している

- 継続届出書を税務署へ3年毎に提出する

なお、「事業承継税制」を利用した後継者が次の後継者へ引継ぐ際、次の後継者に「事業承継税制」が適用されれば、それまで猶予されていた納税が免除されます。

事業承継税制のデメリット

さて、身も蓋もない話をします。ここまで解説してきた「事業承継税制」ですが、国が大々的にアピールしているにもかかわらず、実はさほど利用されていないのが実情です。実際、中小企業庁の資料によると2021年の「特例措置」の特例承継計画の提出件数は1,073件に留まっています。

令和4年度税制改正(租税特別措置)要望事項(新設・拡充・延長)

ではなぜ「事業承継税制」は多くの中小企業に利用されないのか。その原因はやはりデメリットの多さでしょう。「事業承継税制」の考えられるおもなデメリットは以下のとおりです。

1.制度が複雑でわかりにくい

2.手続きが煩雑で時間もかかる

3.あくまで納税猶予である

4.要件を満たし続けなければ課税される

5.専門家を見つけにくく依頼コストもかかる

1.制度が複雑でわかりにくい

まず「事業承継税制」の利用が増えない要因の1つに制度が複雑で分かりにくい点があります。先述のとおり、「事業承継税制」を利用するには「会社」「先代経営者」「後継者」「事業承継税制適用後」の4つの要件をすべて満たす必要があるわけです。

2.手続きが煩雑で時間もかかる

加えて、手続きも煩雑で時間もかかります。まず通常の申告期限の2ヵ月前(相続開始後8ヵ月以内または贈与の翌年1月15日まで)に都道府県知事に認定申請を行います。それから適用審査を受けて都道府県知事から認定証を交付された後に、写しを添えて税務署で手続きをします。

また、適用開始後も要件を満たしていることを確認するため、都道府県知事および税務署に継続して書類を提出する必要があります。適用開始後5年間は毎年、都道府県知事へ年次報告書を、税務署へ継続届出書を提出します。5年経過後も税務署に対する継続届出書は3年に1度の提出が必要になります。

3.あくまで納税猶予である

「事業承継税制」を利用すると相続税・贈与税が「全額免除される!」と誤解している社長がいます。しかし、「事業承継税制」はあくまでも納税猶予の制度です。「猶予」とは課税のタイミングを延ばすことであって、非課税や免除とは意味が異なります。後継者(2代目)が事業を継続している間は納税が「猶予」され、次の後継者(3代目)に事業承継をしてはじめて、猶予税額が「免除」される仕組みです。事業承継後すぐに税金が「免除」されるわけではない。この点も使いにくい理由のひとつでしょう。

4.要件を満たし続けなければ課税される

「事業承継税制」は一度要件を満たせば終わりではありません。最初の5年間は毎年、その後は3年おきに継続届出書の提出が必要です。他にも「後継者が代表でなくなった」「資本金が減少した」「廃業した」などの事由が発生すると、「猶予」は取消しとなります。5年以内に猶予取り消しになると、これまでの「猶予税額+利子税」の負担が発生します。従って、「事業承継税制」では納税を「猶予」してもらうために要件を満たし続けなければいけないわけです。これは経営者にとって相当な負担でしょう。

5.専門家を見つけにくく依頼コストもかかる

「事業承継税制」の手続きは複雑で煩雑です。「免除」できれば大きなメリットとなりますが、そこに至るまでには長い年月がかかります。そこで専門家(税理士・公認会計士)に依頼したいところですが、対応してくれる専門家が少ないのが現状です。また、仮に専門家が見つかったとしても、多額の費用が必要になります。計画書や届出書など、書面の作成費用だけでもかなりの額になるでしょう。

事業承継税制のメリットがあるケース

とはいえ、です。デメリットばかりが目立つ「事業承継税制」ですが、積極的に利用した方が良いケースもあります。その代表的な2つのケースを例に挙げましょう。

自社株評価が高額なケース

自社株評価が高額なケースは「事業承継税制」でメリットを享受できる可能性が高まります。具体的には自社株評価が相続税の「基礎控除額」{(600万円×法定相続人の数)+3,000万円}を大幅に超過するようなケースです。例えば、法定相続人が4人いる場合、基礎控除額は5,400万円となります。この金額を自社株評価が下回るようなら相続税はかかりません。

また、贈与のケースです。「相続時精算課税制度」を選択すれば1人につき2,500万円まで非課税で贈与可能です。つまり4人に贈与する場合、最大1億円まで贈与税がかからない計算です。こうした点を考慮に入れて、「事業承継税制」を検討することが重要になってきます。

自社株対策をしていないケース

自社株対策の1つとして「後継者に少しずつ株式を贈与していく」というものがあります。贈与税は1年間(1月1日~12月31日)に贈与された財産合計に課税する暦年課税です。贈与税は基礎控除110万円を超える部分に課税されますので、その「非課税枠」を利用しながら、後継者に株式を贈与していけば、将来的な相続税負担を軽減することができます。しかしながら、こうした自社株対策を一切行っておらず、贈与や相続時に多額の納付税が発生するようなら、「事業承継税制」を活用するのもアリでしょう。

この記事のまとめ

以上、保険営業マンが知っておくべき「事業承継税制」のメリットとデメリットです。本記事で解説したとおり、「事業承継税制」は事業承継に伴う自社株式の取得に対する贈与税・相続税の納税が猶予される優遇制度です。ただし、あくまでも「事業承継税制」は選択肢の1つです。保険営業マンにとって重要なのはこうした知識情報を蓄積し、総合的なプランニングができるようになることです。本記事で紹介した内容ををしっかりインプットして、営業現場に臨むようにしておきましょう。