保険営業に必要な「決算書」(財務3表)の基礎知識とその読み方を解説します。「決算書」を読み解く知識は法人保険を販売するうえで避けて通れません。「決算書」の見方を理解している保険営業マン。「決算書」の見方を理解していない保険営業マン。どちらが社長からの信頼を勝ち取れるかは明白だからです。

そこで今回は社長に保険を売るうえで保険営業マンが最低限知っておきたい「決算書」の見方について、保険提案のポイントを交えながら解説していきます。

そもそも「決算書」とはその会計年度における「会社の利益と損失がどのくらいだったのか?」「会社が今どのような財政状態にあるのか?」といった会社の状況を報告する書類になります。一言でいうと、“会社の成績表”です。その成績表は基本的に次の3種類から成り立っており、「財務3表」と呼ばれています。とりわけ、法人保険営業では「貸借対照表」と「損益計算書」について最低限の知識を持っておきましょう。

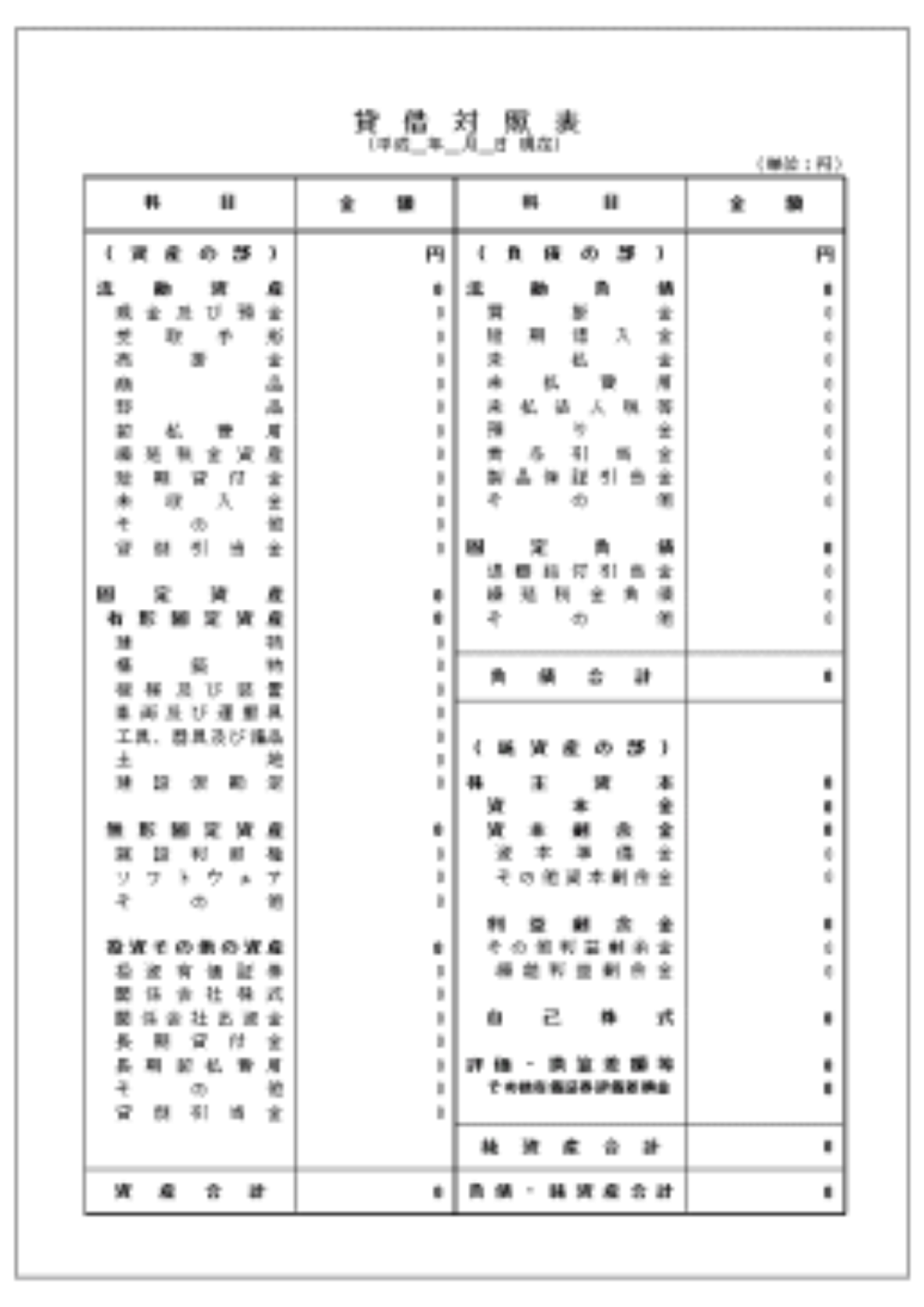

法人保険営業における「貸借対照表」のポイントを解説します。「貸借対照表」は1年間の会社の財政状態をあらわす書類です。会計年度の終了時点におけるその会社が保有する「資産」「負債」「資本」が記載されています。「資産」「負債」「資本」の3つは「資産=負債+資本」の関係が必ず成立するのでバランスシート(B/S)とも呼ばれています。

- 資産:現預金など会社が所有している財産

- 負債:いずれは返済が必要な借入金など

- 資本(純資産):資産から負債を引いた純粋な資産

資産と負債の種類

「貸借対照表」ではその会社の資産と負債の構成を読み取ることができます。資産と負債に関しては種類があります。それぞれの違いを覚えておきましょう。まずは資産についてです。資産の種類は「流動資産」「固定資産」「繰延資産」の3つです。一般的に、「流動資産」が多いほど良いとされています。

- 流動資産:現金、預金、受取手形、前払費用、短期貸付金など

- 固定資産:土地、建物、車両など

- 繰延資産:過去に支出した費用のうち将来の収益を生み出すもの(会社設立費、開業費など)

次に負債についてです。負債の種類は「流動負債」「固定負債」の2つです。一般的に負債はその会社にとってのマイナス材料ですが、「固定負債」は比較的安定した資金として考えられています。

- 流動負債:返済期日が1年以内のもの

- 固定負債:返済期日が1年を超えるもの

自己資本比率の考え方

「貸借対照表」で着目すべきはその会社の健全性を示す「自己資本比率」です。「自己資本比率」は総資産に対する純資産の比率を示し、次の計算式によって求められます。

- 自己資本比率(%):純資産÷総資産×100

当然、「自己資本比率」は高いほど、その会社の財務体質は良好で安全といえます。健全な「自己資本比率」の目安は、業種あるいは会社の規模によって大きく異なりますが、一般的には「自己資本比率30%以上で安定企業・50%以上で優良企業・70%以上で超優良企業」といわれています。

「貸借対照表」で着目すべき点

まずは「貸借対照表」の左側にある【資産の部】に着目してください。ここには保険料積立金や長期前払費用が計上されており、「どんな保険に加入しているのか?」が分かります。例えば、終身保険なら保険料積立金に、逓増定期保険・長期定期保険なら長期前払費用に、既払込保険料が計上されています。

次に、保険提案のポイントですが、【資産の部】、【負債の部】に記載されている「勘定科目」に着目します。具体的には下記の「勘定科目」です。これらはいずれも中小企業ではよく見られる「勘定科目」であり、法人保険提案にもつながるポイントです。

- 役員貸付金(仮払金) ※「短期貸付金」「長期貸付金」として計上されているケースもある

- 銀行借入(短期借入金・長期借入金)

- 役員借入金 ※「未払金」「長期借入金」として計上されているケースもある

では、なぜこれらが法人保険提案につながるのか?

この点については以下の記事で詳細解説しておりますので、ぜひ併せてお読みください。

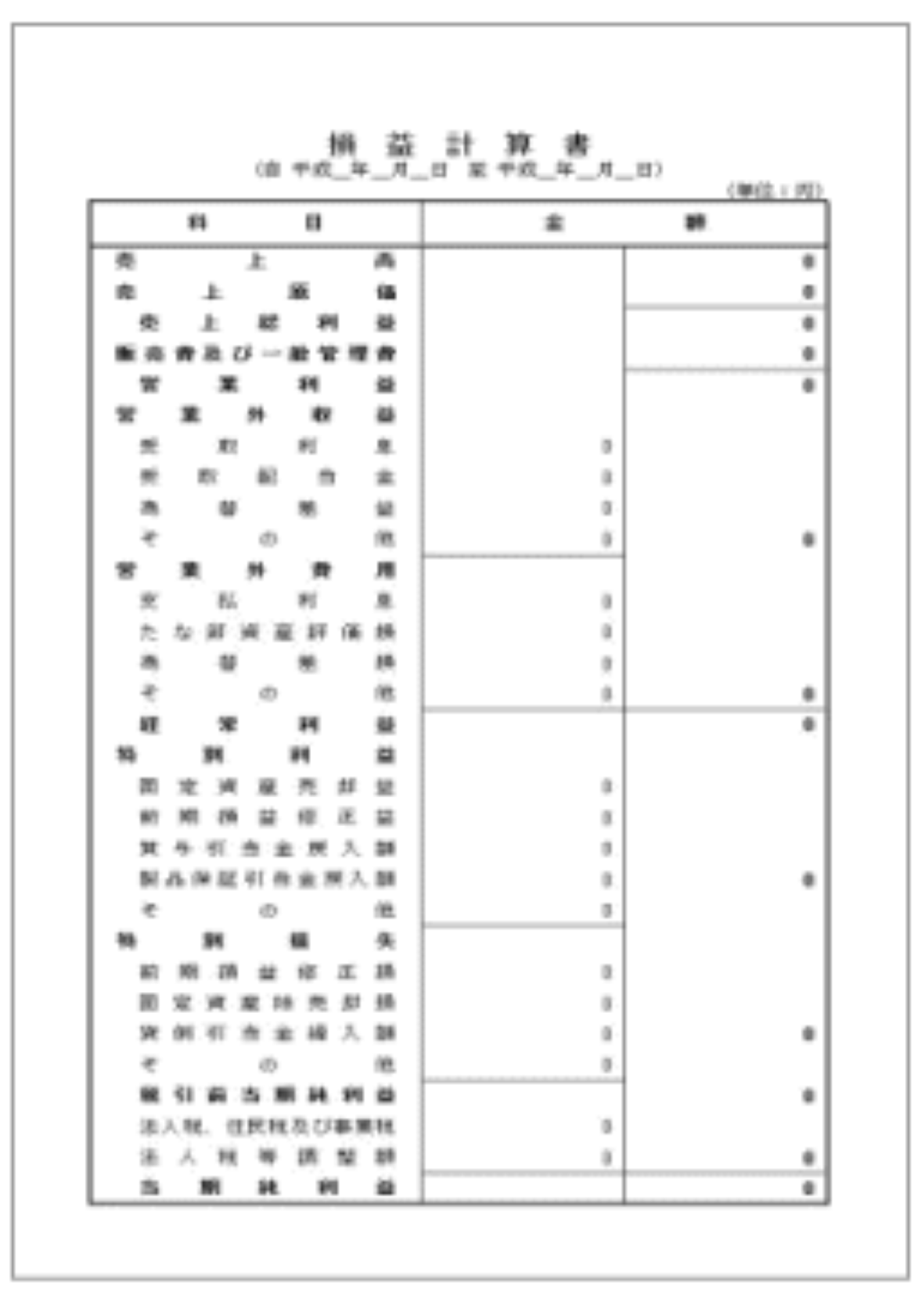

法人保険営業における「損益計算書」のポイントを解説します。「損益計算書」は会社の1年における収益と費用を知ることができる書類です。英語では「Profit and Loss statement」と訳され、略してピーエル(P/L)とも呼ばれています。会社の業績を「売上総利益」「営業利益」「経常利益」「税引前当期純利益」「当期純利益」の5つの利益に分け段階的に示しています。

- 売上総利益:売上高-売上原価

- 営業利益:売上総利益-販売費および一般管理費

- 経常利益:営業利益+営業外収益-営業外費用

- 税引前当期利益:経常利益+特別利益-特別損失

- 当期純利益:税引前当期利益-法人税

最終的には「当期純利益」がその会社の純粋な利益になります。よって、この数字がプラスなら黒字会社、マイナスであれば赤字会社ということになるわけです。それ以外にも、「損益計算書」からその会社の利益が本業と本業以外のどちらで出ているかも分かります。例えば、飲食業を営む会社が、他に不動産賃貸業を営んでいたとします。このケースでは飲食業からの売上が本業の利益(営業利益)であり、不動産賃貸業からの売上(賃料収入)が本業以外の利益(営業外収益)ということになります。

また、「損益計算書」に記載された変動費と固定費に着目することで、その会社の「損益分岐点」を見極めることもできます。「損益分岐点」は赤字会社なら「どこまで売上を上げれば黒字になるのか?」、黒字会社なら「どこまで売上が落ちたら赤字になるのか?」を判断するための目安になります。

「損益計算書」で着目すべき点

「損益計算書」の「販売費及び一般管理費」に支払保険料は計上(損金計上)されます。ただし、ここには他の経費も含まれます。その内訳を知るには「販売管理費内訳書」を見ます。この内訳書を見ると、支払保険料と記載されていますので、「いくらの保険に加入しているのか?」が分かります。ここで企業規模と照らして支払保険料が多額に計上されていれば「保険料削減の見直し提案」のチャンスでしょう。

なお、会社の業績が悪いとき、保険契約を解約すれば益出し(利益調整)できるというメリットを謳っている保険営業マンがいますが、そういう方は金融機関から事業性融資を受けた経験がないのでしょう。それで「営業外収益」を計上しても、あくまで金融機関が重視するのは「営業利益」だからです。

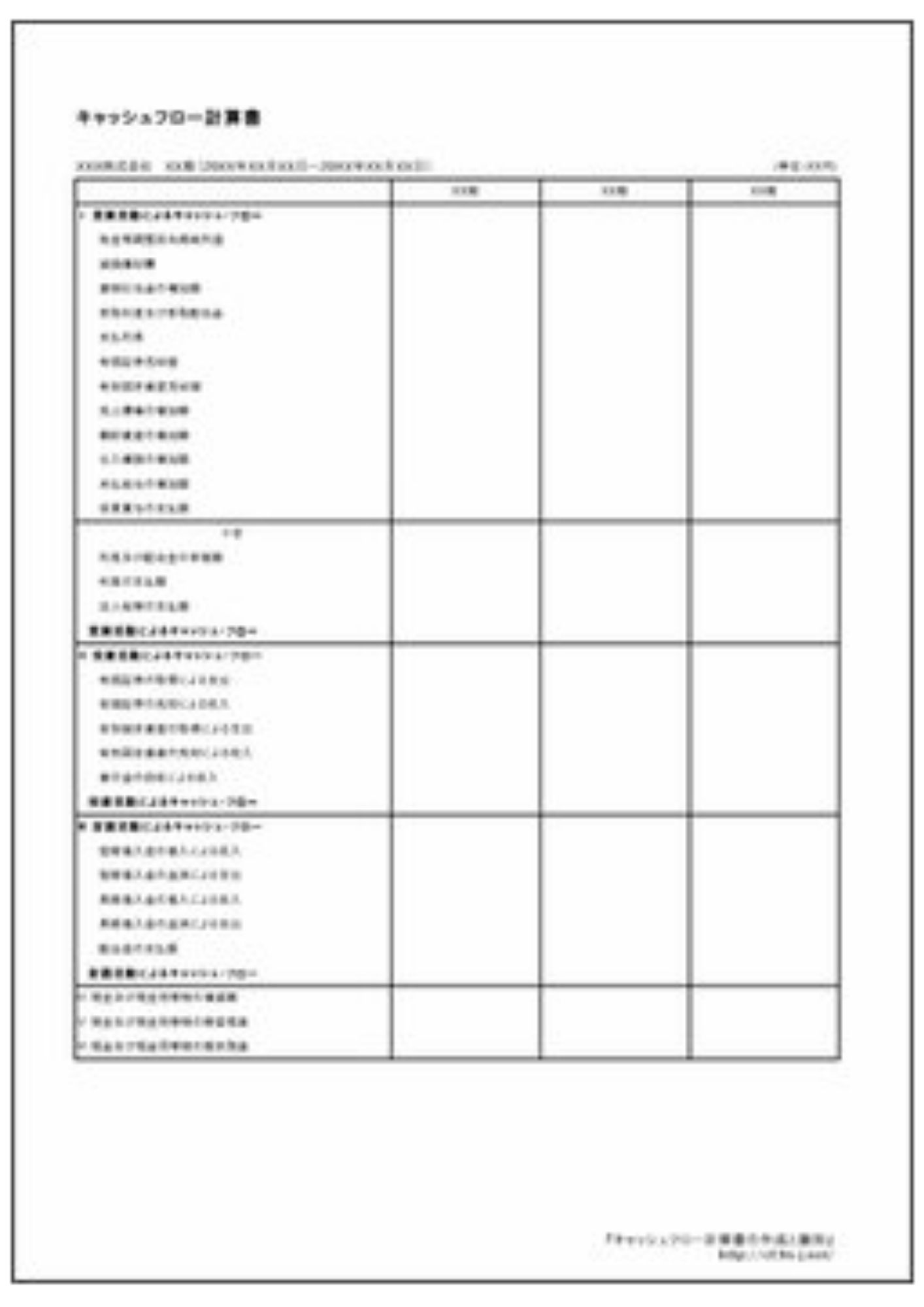

法人保険営業における「キャッシュフロー計算書」のポイントを解説します。「キャッシュフロー計算書」はその会社の現金の流れを示した書類です。「キャッシュフロー計算書」を見れば、「どこに現金を使ったのか?」」「どのように現金を得たのか?」が分かります。「キャッシュフロー計算書」では次の3つの活動によるキャッシュフローに区別されます。

- 営業活動:事業活動によるお金の流れが分かる

- 投資活動:投資によるお金の流れが分かる

- 財務活動:資金調達と返済方法が分かる

「貸借対照表」と「損益計算書」は取引の発生をベースに作成されます。対して、「キャッシュフロー計算書」はあくまでも現金の出入りをベースに作成されます。そのため「キャッシュフロー計算書」は「貸借対照表」や「損益計算書」では把握できない現金あるいは即現金化できる資金を見るのに役立つわけです。

フリーキャッシュフローについて

営業活動と投資活動によるキャッシュフローの合計がその会社が自由に使えるお金を表すフリーキャッシュフローです。フリーキャッシュフローがプラスの状態であれば、新事業への投資、貯蓄、借入金の返済など事業拡大や財務体質改善に現金をあてることができます。一方、フリーキャッシュフローがマイナスもしくはゼロの状態であれば資産売却や金融機関からの借入によって会社を維持する必要があるわけです。

この記事のまとめ

以上、法人保険営業で最低限知っておきたい「決算書」(財務3表)の基礎知識と読み方です。社長に法人保険を販売するうえで、ここで解説した内容程度は勉強しておくべきでしょう。保険営業マンがターゲットとする中小企業における「決算書」(財務3表)の役割をまとめると、こうなります。

| 決算書 (財務3表) | 貸借対照表 (B/L) | 損益計算書 (P/L) | キャッシュフロー 計算書(C/F) |

| 目的 | 資産と負債を管理 | 収益と費用を管理 | お金の出入りを管理 |

| 把握 | 財政状態 | 経営成績 | 現金の流れ |

| 計算式 | 資産 - 負債 = 純資産 | 収益 - 費用 = 利益 | 期首キャッシュ残高 ± 期中キャッシュ増減額 = 期末キャッシュ残高 |

| 期間 | 年度(四半期) | 年度(四半期累計) | 年度 |

| 作成義務 | 有 | 有 | 無 |

「決算書」(財務3表)のうち、中小企業では「キャッシュフロー計算書」を作成していない会社が多々あります。むしろ、「キャッシュフロー計算書」をきちんと作成している中小企業の方が少数派かもしれません。作成義務のある上場企業と違って、中小企業には「キャッシュフロー計算書」の作成義務がないからです。よって、まずは「貸借対照表」と「損益計算書」の見方を優先してマスターしておきましょう。

なお、金融機関は融資する際、「決算書」(「貸借対照表」と「損益計算書」)の「どこを見ているのか?」については以下の特別レポートで解説しておりますので、併せてお読みください。