今回は「今さら聞けない!生命保険契約に関する支払調書の改正ポイント」をテーマにします。本題に入る前に、つい先日『社会保険料劇的削減プラン』のご購入者様より、ちょうど支払調書の改正の件も含めて下記のご相談がありましたので、その回答をシェアしておきます。

お世話になります。弊社が田中ノウハウ『社会保険料劇的削減プラン』を導入して4年半になります。お陰様でこれまでに『社会保険料劇的削減プラン』の導入企業は18社、被保険者25名、保険料が5,960万円になりました。クライアントにも大変喜ばれております。

初期に導入されたクライアント2名がこの11月に初めて名義変更及び解約予定です。これまでプラン導入時点や加入途中に何社かの案件で年金事務所に呼ばれたことは何度かあり、問題なしで通ってきているので、対年金事務所に対しては全く心配をしていないのですが、名義変更及び解約は初めての事例で、税務署が絡むゆえに少し緊張しております。

ノウハウ上全く問題ないことは理解しているつもりですが、平成30年度の名義変更に伴う支払調書の改正なども含めて、所轄税務署からの問い合わせが入ることは覚悟しております。税務署対策で気を付けるべき点等の事例がございましたら、ご教授頂きたくご連絡差し上げました。

2012年9月の発売以来、『社会保険料劇的削減プラン』はすでに累計販売本数は500本を突破しており、初期にご購入いただいた方の中には今回のご相談者様と似たようなケースも出てくると思われます。ご購入者様は今回のご質問とその回答をぜひ参考にされてください。

ご存知のとおり、平成30年1月1日より保険会社から税務署へ提出される支払調書の「提出基準」と「記載内容」が変更になりました。その点も踏まえての今回のご相談でしょう。

たしかに、今回の支払調書の改正によって保険契約を名義変更した後に解約した場合は税務署にその加入内容と経緯が把握されるようになりました。しかし、あくまでも今回の改正は、いわゆる、『名義変更プラン』の一時所得の課税漏れをチェックすることを目的としています。保険税務に関するルールが変わったわけではありませんので、従来の税法ルールに則って適正に対応していれば問題は起こらない話です。

『社会保険料劇的削減プラン』は節税プランではありません。税金はきっちり負担しています。よって、解約時に従来の税法ルールどおり処理すれば何も問題はないでしょう。そのことはこの後に続く「支払調書の改正ポイント」をお読みいただくことでお分かりいただけます。これがご相談の回答になります。

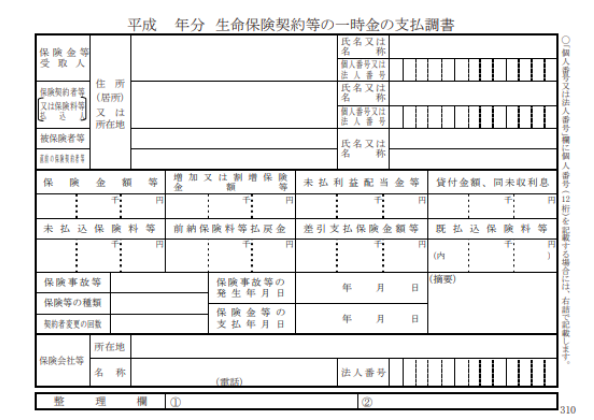

それでは本題に入ります。「そもそも支払調書とは何か?」ということを、おさらいしておきましょう。支払調書とは特定の支払いをした事業者(保険会社)がその内容を税務署に報告する書類のことで、支払いを受けた者が適正に税務申告をしているかどうかを税務署が確認するために利用するものです。

支払調書の概要

保険会社等又は退職手当金を支給した者で日本国内に営業所等を有するものは、その月中に支払った生命保険契約の保険金若しくは一定の損害保険契約の保険金又は退職手当金等について、原則として翌月15日までに、受取人別又は受給者別の調書をその営業所等の所在地の所轄税務署長に提出しなければなりません(相法59①、相令30①、相規30①)。

従来より保険会社は次の支払事由が発生すると、「誰に何の名目(保険金・解約返戻金・年金等)でいくら払ったか?」を支払調書に記載して税務署に提出していました。

- 1回に100万円を超える死亡保険金・満期保険金・解約返戻金等が支払われた場合

- 同一人に対して年間に20万円を超える年金給付金が支払われた場合

ところが、ここには制度上の盲点がありました。【名義変更】については支払調書を税務署に提出する必要がなかったからです。そのため「個人保険」では名義変更に伴う相続税や贈与税の「課税漏れ」が発生するケースが散見されていました。

例えば、夫が契約者・妻が被保険者というケースです。このケースで夫から妻に契約者の名義変更を行うと、既払込保険料は妻への贈与税の対象になります。しかし、これまでは名義変更で支払調書は提出されませんでしたから、その実態を税務署は把握できなかったわけです。

また、「法人保険」ではかねてより名義変更に伴う一時所得の「課税漏れ」が問題視されていました。いわゆる、『名義変更プラン』では名義変更の時点では支払調書は税務署に提出されず、かつ保険料負担の内訳(誰がいくら払ったのか?)も把握できなかった為、一時所得の計算式において法人負担の保険料分も「取得経費」に含めることで一時所得の金額を過少申告するケースがあったからです。

今回の改正の目的は何か?

こうした現状を受けての、今回の改正です。税務当局は改正の趣旨を以下のように説明しています。これを要約すると、次の2点の「課税漏れ」を防ぐために改正を行う、と理解できます。

- 死亡時の名義変更に伴う相続税の申告漏れをチェック

- 保険金支払い時の名義変更に伴う課税関係(一時所得・贈与税)に誤りがないかチェック

改正の趣旨及び内容

保険契約者は解約によりいつでも解約返戻金を受け取ることができるため、保険契約者が死亡した場合には、その者の払込保険料により形成された解約返戻金相当額については、生命保険契約に関する権利として相続税が課税されますが、改正前の調書制度では保険契約者の死亡により契約者名義が相続人に変更されても、保険金の支払事由が生じていないため調書が提出されず、税務署が把握するのは容易ではありませんでした。このため、生命保険契約に関する権利について申告が漏れている場合がありました。

また、生命保険金等について所得税が課される場合において所得金額の計算上控除できるのは、原則としてその生命保険金等の受取人本人が払い込んだ保険料等に限られますが、例えば法人が契約した生命保険契約について、個人に名義を変更した後その個人に対して保険金が支払われた場合に、本来所得金額の計算上控除できない旧契約者(=法人)の払込保険料をも含めて控除しているなど、正しい所得税の申告が行われていないケースがありました。(贈与税においても類似のケースがありました)こうした問題に対応するため、保険に関する調書について、見直しを行うこととされました。

支払調書の改正は平成30年1月1日以降に生じる契約者変更より適用されます。この改正により「個人保険」「法人保険」ともに【名義変更】のあった保険契約についてはビフォー&アフターで「誰がいくら保険料を負担したのか?」が明らかになります。今回の改正点は大きく次の2つです。

- 死亡による契約者変更の場合の支払調書の創設 → 相続税の申告漏れチェック

- 保険金等の支払調書の記載事項の追加 → 一時所得・贈与税の申告漏れチェック

まず「死亡による契約者変更の場合の支払調書の創設」ですが、これは相続税の申告漏れチェックをするためのものです。次に「保険金等の支払調書の記載事項の追加」ですが、これは一時所得・贈与税の申告漏れをチェックするためのものになります。

これら2つの改正を受けて、支払調書の「提出基準」と「記載内容」がそれぞれ次のように変更されています。

提出基準

| 改正前 | ① 1回に100万円を超える死亡保険金・満期保険金・解約返戻金等が支払われた場合 ② 同一人に対して年間に20万円を超える年金給付金が支払われた場合 |

| 改正後 | 上記に加えて、 ③ 死亡による契約者変更があった場合 ④ 保険金等の支払いがあった場合(100万円以下の金額にも適用) |

記載内容

| 改正前 | ① その支払を受ける者の氏名(名称)・住所(事務所所在地) ② その月中に支払った保険金の金額 ③ その支払の基礎となる契約に係る保険料の総額 ④ その支払の確定した日 ⑤ その支払の直前において契約者であった者 |

| 改正後 | 上記に加えて、 ⑥ 支払時の契約者の直前の契約者の氏名(名称)・住所(事務所所在地) ⑦ その契約に係る現契約者が払い込んだ保険料の額 ⑧ その契約に係る契約者の変更が行われた回数 |

まとめ

今回の改正は支払調書の「提出基準」と「記載内容」によるものです。保険税務に関するルールが変わったわけではありません。従って、従来の税法ルールに則って適正に対応していれば問題は起こりません。とはいえ、今回の改正によって【名義変更】によって会社から社長に契約を引き継ぐときは、その加入内容及び経緯が「支払調書」によってガラス張りになります。改正内容を反映した「支払調書」が税務署に届くのは平成31年1月末頃からです。保険営業マンはこの点は十分に頭に入れて顧客対応しておきましょう。